Harmonogram sesji

|

Notowania ciągłe - rynek kasowy (akcje, certyfikaty inwestycyjne, ETF, obligacje)

Notowania ciągłe - rynek terminowy (kontrakty terminowe, opcje indeksowe)

|

Rodzaje zleceń na GPW

|

ZASTOSOWANIE: Zlecenie kupna akcji z limitem 220 zł oznacza, że inwestor skłonny jest zapłacić za akcję dowolną cenę nie wyższą niż 220 zł, a więc np. 220 zł, 215 zł, 213 zł. Zlecenie sprzedaży akcji z limitem 220 zł oznacza, że inwestor skłonny jest sprzedać akcję po dowolnej cenie nie niższej niż 220 zł, a więc np. 220 zł, 230 zł, 232 zł. Zlecenia z limitem ceny składają inwestorzy, którzy mają określony pogląd na to, po jakiej cenie dokonać transakcji i nie chcą się zdać na przypadek. W rzeczywistości, kupujący może nabyć np. akcje po cenie niższej niż wynosił określony przez niego limit, a sprzedający może sprzedać akcje po cenie wyższej niż wynosił określony przez niego limit.

ZASTOSOWANIE: Jeżeli inwestorowi zależy przede wszystkim na szybkim zawarciu transakcji, a jednocześnie akceptuje cenę, która jest aktualnie dostępna na rynku, składa zlecenie po każdej cenie (PKC). Podstawową cechą tego zlecenia, oprócz braku limitu ceny, jest wyższy prorytet realizacji.

ZASTOSOWANIE: Jeżeli inwestor chce sprzedać akcje po najlepszej cenie, jaka jest aktualnie dostępna na rynku i zgadza się, że jego zlecenie może nie zostać zrealizowane w całości, może wybrać zlecenie po cenie rynkowej (PCR). Zlecenia PCR są realizowane natychmiast po ich złożeniu, po najlepszej cenie, jaką można aktualnie uzyskać na rynku, czyli po cenie najlepszego, oczekującego w arkuszu zlecenia przeciwnego. Zlecenie PCR nie zostanie przyjęte przez system, jeżeli po przeciwnej stronie w arkuszu zleceń nie będzie żadnego zlecenia przeciwstawnego z limitem ceny. Jeżeli zlecenie nie zostanie zrealizowane w całości, część, która pozostanie, stanie się zleceniem z limitem równym ostatniej zawartej transakcji.

ZASTOSOWANIE: Zlecenia typu PEG są bardzo użyteczne jeśli inwestor chce zrealizwać transakcję po korzystnym kursie, bez potrzeby ciągłej kontroli bieżącej ceny. Zlecenia typu PEG mogą z powodzeniem być wykorzystywane do kupna/sprzedaży mało płynnych akcji, jak również do zawierania transakcji na walorach, których kursy podlegają bardzo dynamicznym i szybkim zmianom. |

Termin ważności zleceń na GPW

|

Zlecenie takie składa inwestor, który chce zawrzeć transakcję tylko w czasie tej sesji, na którą składa zlecenie. Istnieje jednak ryzyko, że zlecenie nie zostanie zrealizowane w czasie jej trwania.

Zlecenia te składają głównie inwestorzy mający sprecyzowaną strategię działania. Wiedzą, po jakiej cenie chcą dokonać transakcji i określają moment w czasie (datę), do którego zlecenie ma być ważne. Jeżeli do tego terminu zlecenie nie zostanie zrealizowane, traci ważność.

Zlecenie z ważnością WDA, jest ważne bezterminowo. W praktyce oznacza to, że jest ono ważne do końca roku, gdy GPW usuwa wszystkie zlecenia z arkusza.

Zlecenie z oznaczeniem WDC jest ważne nie dłużej niż do godziny określonej w tym zleceniu, w dniu jego złożenia na giełdę, jednak nie dłużej niż do końca sesji giełdowej w dniu, w którym zostało złożone na giełdę. Czas ważności zlecenia jest podawany z dokładnością do jednej sekundy.

Zlecenie z oznaczeniem WNF jest ważne do zakończenia odpowiednio najbliższej fazy otwarcia, fazy zamknięcia albo okresu równoważenia w dniu złożenia zlecenia na giełdę. Zlecenie z tym oznaczeniem może być złożone na giełdę w każdej fazie sesji, w której mogą być składane zlecenia danego rodzaju, jednak do arkusza zleceń jest dodawane w chwili rozpoczęcia odpowiednio najbliższej fazy otwarcia, zamknięcia albo okresu równoważenia. Zlecenie to po ujawnieniu w arkuszu zleceń otrzymuje priorytet czasu przyjęcia według czasu przyjęcia na giełdę.

Zlecenie z oznaczeniem WNZ jest ważne do zakończenia fazy zamknięcia, w dniu w którym zostało złożone na giełdę. Zlecenie z tym oznaczeniem może być złożone na giełdę w każdej fazie sesji, w której mogą być składane zlecenia danego rodzaju, jednak do arkusza zleceń jest dodawane w chwili rozpoczęcia najbliższej fazy zamknięcia. Zlecenie to po ujawnieniu w arkuszu zleceń otrzymuje priorytet czasu przyjęcia według czasu przyjęcia na giełdę.

Zlecenie takie składa inwestor, który chce kupić lub sprzedać określoną liczbę akcji i nie chce, aby jego zlecenie było realizowane w częściach, w kilku transakcjach. Takie zlecenie musi być zrealizowane w całości w momencie przekazania go na giełdę. Jeżeli jest to niemożliwe, traci ważność.

|

Dodatkowe warunki wykonania zlecenia na GPW

|

W zleceniu typu STOP LIMIT inwestor musi określić dwa limity: limit aktywacji – czyli poziom kursu na rynku, po przekroczeniu którego jego zlecenie „uaktywni się”, oraz limit, po którym jego zlecenie ma zostać zrealizowane. W przypadku zleceń typu STOP LOSS inwestor określa tylko limit aktywacji. Gdy cena akcji na rynku osiągnie poziom określony jako limit aktywacji, zlecenie staje się „widoczne“ na rynku jako zlecenie PKC, czyli akceptujące dowolny kurs. Przy składaniu zlecenia kupna z limitem aktywacji ważne jest aby aktywacja była na poziomie wyższym od ostatniej transakcji zawartej na danym instrumencie. Limit aktywacji przy zleceniu sprzedaży musi być z koeli ustalony na poziomie niższym od limitu ostatniej transakcji zawartej na danym instrumencie.

|

Rozliczanie transakcji giełdowych

|

Za rozliczenie zawartych na GPW transakcji giełdowych odpowiedzialny jest Krajowy Depozyt Papierów Wartościowych (KDPW). Rozlicza on transakcje według ściśle określonego cyklu:

T + 2 - akcje, prawda do akcji, certyfikaty, obligacje, produkty strukturyzowane, prawa poboru

Oznacza to, że formalnym właścicielem akcji inwestor staje się dopiero drugiego dnia rozliczeniowego po dokonaniu transakcji. Powyższe zależności są szczególnie ważne w przypadku występowania corporate actions, czyli operacji spółki na jej papierach wartościowych (np. dywidenda, prawo poboru).

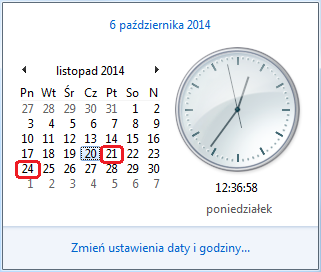

PRZYKŁAD: Spółka X ustaliła dzień przyznania prawa poboru na 24 listopada. Ostatnim dniem, w którym kupno akcji X zapewni otrzymanie PP będzie 20 listopada, ponieważ transakcja ta rozliczy się w KDPW 24 listopada i z tą chwilą inwestor stanie się formalnym właścicielem akcji. Inwestor już 21 listopada będzie mógł sprzedać akcje nie tracąc prawa poboru, ponieważ przestanie być ich właścicielem dopiero 25 listopada.

|

Kroki notowań

|

Widełki statyczne

|

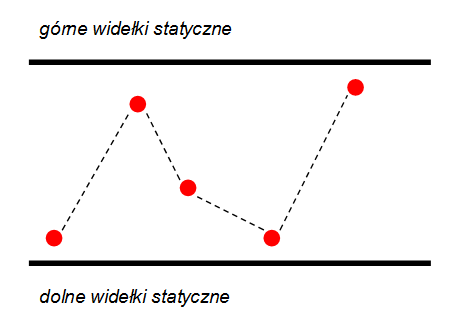

Ograniczenia wahań kursów (widełki statyczne i dynamiczne) na Warszawskiej Giełdzie Papierów Wartościowych stosuje się w celu zwiększenia bezpieczeństwa inwestorów dokonujących transakcji. Statyczne ograniczenia wahań kursów wyznaczają stały korytarz dopuszczalnych wahań kursów, wewnątrz którego mogą się kształtować ceny instrumentów finansowych notowanych w trakcie danej sesji. Dolna wartość widełek statycznych stanowi granicę, poniżej której nie mogą być zawierane transakcje, natomiast górna wartość widełek to granica, powyżej której kurs tego papieru nie może wzrosnąć.

Złożone zlecenie, które zrealizowane jest po kursie wykraczającym poza dopuszczalne ograniczenia wahań kursów skutkuje:

|

Widełki dynamiczne

|

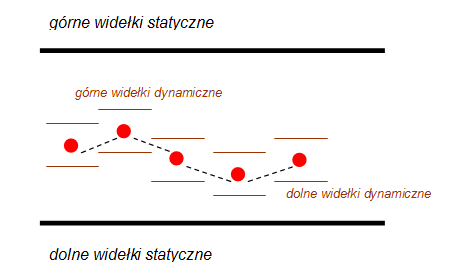

Widełki dynamiczne stanowią dodatkowe zabezpieczenie przed gwałtownymi wahaniami kursów transakcji na sesjach giełdowych. Widełki dynamiczne wyznaczają ruchomy korytarz dopuszczalnych wahań kursów, wewnątrz którego mogą się kształtować ceny instrumentów notowanych w trakcie danej sesji. Obowiązują w systemie notowań ciagłych w fazie otwarcia, zamknięcia oraz w fazie notowań ciągłych, włącznie z okresami równoważenia.

Wyznaczane są na podstawie:

Złożenie zlecenia powodującego zawarcie transakcji po cenie wykraczającej poza obowiązujące wartości widełek dynamicznych może skutkować (w zależności od parametryzacji poszczególnych klas instrumentów): •automatycznym zawieszeniem standardowym instrumentu oraz odrzuceniem zlecenia

Rozpiętość widełek dynamicznych na podstawie Szczegółowych Zasad Obrotu Giełdowego dla poszczególnych typów instrumentów finansowych jest następująca:

|

Dywidenda

|

Spółki, które osiągają zysk ze swojej działalności, czyli te której przychody z działalności są wyższe od jej kosztów w okresie roku, podejmują decyzję o podziale zysku netto na dwie części, którymi są:

Jeśli Walne Zgromadzenie Akcjonariuszy zdecyduje o wypłacie zysku do podziału, posiadacz każdej akcji otrzymuje pewną wartość, zwaną dywidendą przypadającą na 1 akcję. Dywidenda jest dochodem akcjonariusza i jest opodatkowana.

Dywidenda jest wypłacana wszystkim akcjonariuszom, którzy posiadają akcje spółki w dniu przyjętym jako dzień ustalenia prawa do dywidendy. Jeżeli dotychczas nie byliśmy posiadaczami akcji spółki, która zdecydowała się na wypłatę dywidendy, możemy nabyć akcje z prawem do dywidendy na giełdzie. Ostatnim dniem uprawniającym do nabycia akcji z prawem do dywidendy jest dzień sesji giełdowej, dla której rozliczenie transakcji na niej zawartych przypada w dniu ustalenia prawa do dywidendy. Inwestor chcąc skorzystać z prawa do dywidendy musi kupić akcje z prawem do dywidendy najpóźniej ostatniego dnia uprawniającego do ich nabycia z ww. prawem. Nie musi jednak "trzymać" tych akcji aż do dnia ustalenia prawa do dywidendy. Następnego dnia po ostatnim dniu uprawniającym do nabycia akcji z prawem do dywidendy może akcje sprzedać zachowując prawo do wypłaty dywidendy.

PRZYKŁAD 1: Emitent podał, że dniem ustalenia prawa do dywidendy będzie 14 lutego 2013 r.

PRZYKŁAD 2: Emitent podał, że dniem ustalenia prawa do dywidendy będzie 18 lutego 2013 r.

PRZYKŁAD 3: Walne Zgromadzenie Spółki podjęło Uchwałę o przeznaczeniu całości wypracowanego zysku na dywidendę. W uchwale określono:

Inwestor posiadał na rachunku 600 akcji Spółki. W dniu ustalenia prawa do dywidendy 13 czerwca 2013r. otrzymał prawo do wypłaty dywidendy w wysokości: liczba posiadanych akcji * 3 zł - 19 % podatku od dywidendy W dniu 11 lipca 2013r. nastąpiła wypłata dywidendy dla akcjonariuszy.

|

Prawo poboru

|

Prawo poboru to prawo pierwszeństwa do zakupu akcji nowej emisji przez dotychczasowych akcjonariuszy, proporcjonalnie do liczby akcji już posiadanych (każdej akcji notowanej na rynku odpowiada jedno prawo poboru). Prawo poboru umożliwia akcjonariuszom zachowanie dotychczasowego udziału w kapitale spółki. Dotychczasowi akcjonariusze mogą jednak zrezygnować z prawa objęcia nowych akcji sprzedając prawo poboru na giełdzie. Prawa poboru są przedmiotem obrotu na giełdzie jako samodzielny papier wartościowy. Należy jednak pamiętać, że obrót prawami poboru trwa stosunkowo krótko (z reguły od kilku do kilkunastu dni) i w tym okresie inwestor musi sprzedać je na giełdzie lub dokonać zapisu na akcje, w przeciwnym razie poniesie stratę, gdyż prawa poboru wygasają.

PRZYKŁAD 1 Na rynku jest 500 tys. akcji spółki. Obecna cena akcji wynosi 100 zł. Spółka podejmuje decyzję o emisji 125 tys. nowych akcji po cenie emisyjnej równej 80 zł. W ten sposób pozyskuje kapitał w wysokości 10 mln zł (125 tysięcy razy 80 zł). Wynika z tego, że na jedną akcję nowej emisji przypadają cztery akcje notowane na rynku. W tej sytuacji spółka emituje 500 tys. praw poboru, przy czym do zakupu jednej akcji nowej emisji potrzebne są 4 prawa poboru.

Prawo poboru może być przedmiotem obrotu jako samodzielny instrument. Jest ono notowane na giełdzie od następnego dnia sesyjnego po dniu podania przez emitenta informacji o cenie emisyjnej akcji nowej emisji, nie wcześniej jednak niż następnego dnia sesyjnego po dniu ustalenia prawa poboru. Ostatnim dniem notowania jest sesja giełdowa odbywająca się trzeciego dnia sesyjnego przed dniem zakończenia przyjmowania zapisów na akcje. Na następnej sesji giełdowej po ostatnim dniu uprawniającym do nabycia akcji z prawem poboru, kurs akcji podawany jest z oznaczeniem "bp" (bez prawa poboru). Kursem odniesienia na pierwszą sesję giełdową po ostatnim dniu uprawniającym do nabycia akcji z prawem poboru (D) jest ostatni kurs zamknięcia pomniejszony o teoretyczną wartość prawa poboru (w przypadku, gdy kurs akcji z prawem poboru jest wyższy od ceny emisyjnej nowych akcji).

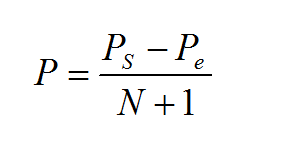

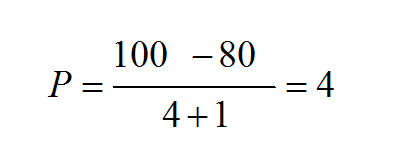

P – teoretyczna wartość prawa poboru, Ps – cena akcji, N – liczba praw poboru niezbędnych do zakupu jednej akcji nowej emisji, Pe – cena emisyjna akcji nowej emisji.

PRZYKŁAD 2 Jest to kontynuacja poprzedniego przykładu. W przykładzie tym cena akcji na rynku wynosi 100 zł, zaś cena emisyjna akcji nowej emisji wynosi 80 zł. Do zakupu jednej akcji nowej emisji potrzebne są 4 prawa poboru. W ten sposób po zastosowaniu wcześniejszego wzoru otrzymujemy wartość teoretyczną prawa poboru:

PRZYKŁAD 3 Spółka posiadająca kapitał zakładowy w wysokości 4.000.000 złotych, który dzieli się na 4.000.000 akcji o wartości nominalnej 1 PLN podjęła uchwałę w sprawie podwyższenia kapitału zakładowego w drodze publicznej emisji akcji z prawem poboru dla dotychczasowych akcjonariuszy. Postanowiono wyemitować 800.000 akcji. W Uchwale o podwyższeniu kapitału określono m.in.:

Każdy dotychczasowy akcjonariusz Spółki posiadając przynajmniej 5 akcji może objąć jedną akcję z nowej emisji. W dniu ustalenia prawa poboru wszyscy dotychczasowi akcjonariusze będą wspólnie posiadali 4.000.000 praw poboru (jedno prawo poboru z każdej dotychczasowej akcji).

Akcjonariusz posiadał 1000 akcji Spółki X na rachunku w domu maklerskim. W dniu ustalenia prawa poboru (D) na rachunku inwestycyjnym zapisano mu 1000 praw poboru, co oznacza, że będzie się mógł zapisać na 200 akcji nowej emisji (1000/5 = 200). W dniu 23 maja 2005 r. Spółka podała cenę emisyjną nowych akcji. Następnego dnia na GPW rozpoczęto notowanie praw poboru z akcji Spółki X.

CZYNNOŚĆ 1 Akcjonariusz postanowił dokupić 500 praw poboru. Łącznie miał już 1500 praw poboru, dzięki czemu mógł złożyć zapis na 300 akcji nowej emisji (1500 / 5 = 300 akcji) CZYNNOŚĆ 2 Ostatniego dnia przyjmowania zapisów na akcje nowej emisji, Inwestor złożył zapis na 260 sztuk akcji, ponieważ nie miał wystarczającej ilości środków aby kupić przysługujące mu 300 akcji. Pozostałe na rachunku 200 praw poboru wygasło. Mimo, że inwestor nie wykorzystał 200 praw poboru nie będzie mógł wliczyć w koszty ich wartości przy rozliczeniach podatkowych. Po zamknięciu subskrypcji i przydziale akcji przez Zarząd Spółki, na rachunku Inwestora pojawił się nowy zapis, zaksięgowano 260 praw do nowej emisji. Aby umożliwić inwestorom handel przydzielonymi akcjami przed zarejestrowaniem emisji i asymilacją z akcjami już notowanymi na giełdzie, prawo do nowej emisji (PNE) zostało zamienione na prawo do akcji (PDA), które zadebiutowało na giełdzie. CZYNNOŚĆ 3 Inwestor postanowił sprzedać 60 PDA, pozostało mu 200 PDA. Po zakończeniu całego procesu podniesienia kapitału zakładowego i asymilacją z akcjami Spółki X już notowanymi na giełdzie, PDA stały się akcjami. Inwestor posiadał na rachunku 1200 akcji Spółki X. |

Kontrakty terminowe na WIG20 z mnożnikiem 20 zł

|

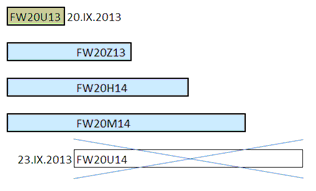

Giełda Papierów Wartościowych w Warszawie z dniem 23 września 2013 r. wprowadzi do obrotu giełdowego kontrakty terminowe na WIG20 z mnożnikiem 20 zł. Kontrakty te, po wygaśnięciu serii FW20M14 całkowicie zastąpią obecnie notowane kontrakty z mnożnikiem 10 zł.

Schemat zmian w harmonogramie notowań kontraktów terminowych na WIG20 z mnożnikiem 10 zł. Seria FW20U13 wygaśnie w dniu 20 września 2013 r. a do obrotu nie zostanie wprowadzona kolejna planowana seria FW20U14. W obrocie giełdowym pozostaną tylko 3 serie: FW20Z13; FW20H14; FW20M14 (oznaczone kolorem niebieskim), które wygasną w planowanych terminach. W przypadku braku na którejkolwiek z tych serii otwartych pozycji, obrót taką serią zostanie zawieszony do terminu jej wygaśnięcia. Ostatnia seria FW20M14 wygaśnie w dniu 20 czerwca 2014 r.  Źródło: Prezentacja www.gpw.pl/fw20

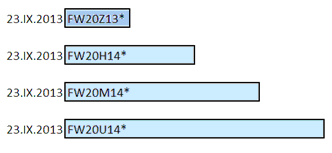

23 września 2013 r. wprowadzone zostaną do obrotu pierwsze serie kontraktów terminowych na WIG20 z mnożnikeim 20 zł.

Nazwa skrócona nowych kontraktów zostanie określona w standardzie instrumentu, natomiast wszystkie pozostałe cechy standardu tych kontraktów pozostają identyczne jak w kontraktach na WIG 20 z mnożnikiem 10 zł.

Źródło: Prezentacja www.gpw.pl/fw20

Określenie wartości kontraktu

W celu określenia wartości kontraktu terminowego na WIG20 z mnożnikiem 20 zł należy kurs kontraktu terminowego przemnożyć przez 20 zł. Wartość kontraktu na WIG20 z mnożnikiem 20 zł będzie dwukrotnie większa od wartości kontraktu na WIG20 z mnożnikiem 10 zł.

Przykład 1 Kurs kontraktu na WIG20 = 2 400 punktów indeksowych Wartość kontraktu na WIG20 z mnożnikiem 10 zł = 24 000 zł Wartość kontraktu na WIG20 z mnożnikiem 20 zł = 48 000 zł

Określenie wysokości depozytu zabezpieczającego Przykład 2 Kurs kontraktu na WIG20 = 2 400 punktów indeksowych Wysokość depozytu zabezpieczającego = 6,8 % Depozyt zabezpieczający dla kontraktu na WIG20 z mnożnikiem 10 zł = 1 632 zł Depozyt zabezpieczający dla kontraktu na WIG20 z mnożnikiem 20 zł = 3 264 zł

Poziom depozytu, który Klient zobowiązany jest wnosić i utrzymywać od otwartych pozycji na kontraktach terminowych w Domu Inwestycyjnym Xelion, wynosi 100% depozytu właściwego KDPW.

Zalety

Poniższa tabela prezentuje porównanie Zysków / Strat z inwestycji w kontrakty z mnożnikiem 20 zł oraz kontrakty z mnożnikiem 10 zł (przy założeniu prowizji od tych kontraktów w wysokości 7 zł).

Źródło: Opracowanie na podstawie prezentacji GPW w Warszawie

|

Kontrakty terminowe na WIBOR

|

Giełda Papierów Wartościowych w Warszawie planuje z dniem 30 września 2013 r. wprowadzić do obrotu giełdowego kontrakty terminowe na stawki referencyjne WIBOR. WIBOR czyli Warsaw Interbank Offered Rate to zgodnie z definicją stopa procentowa na polskim rynku międzybankowym, po jakiej banki udzielają kredytów innym bankom. Na Giełdzie Papierów Wartościowych w Warszawie dostępne będą kontrakty oparte o stawki referencyjne WIBOR 1M, WIBOR 3M oraz WIBOR 6M. Poniższa tabela prezentuje wybrane pozycje z tabeli standardów kontraktów terminowych na stopy procentowe.

Pamiętać należy, że dla kontraktów na WIBOR wzrost kursu kontraktu oznacza, że inwestorzy oczekują spadku stawki referencyjnej WIBOR, natomiast spadek kursu kontraktu to oczekiwanie wzrostu stopy procentowej w przyszłości. Poziom depozytu, który Klient zobowiązany jest wnosić i utrzymywać od otwartych pozycji na kontraktach terminowych w Domu Inwestycyjnym Xelion, wynosi 100% depozytu właściwego KDPW.

|

||||||||||||||||||||||||||||||||||||

© 2025 Dom Inwestycyjny Xelion sp. z o.o. Wszelkie prawa zastrzeżone. Dom Inwestycyjny Xelion sp. z o.o., ul. Puławska 107, 02-595 Warszawa

Warunek określa minimalną wielkość zlecenia, która musi być wykonana w momencie składania zlecenia. Jeżeli zlecenie zostanie zrealizowane częściowo - niezrealizowana część zlecenia staje się zleceniem bez warunku wielkości minimalnej. Jeżeli w momencie jego złożenia nie jest możliwa realizacja w określonej minimalnej ilości - jest ono eliminowane przez system.

Warunek określa minimalną wielkość zlecenia, która musi być wykonana w momencie składania zlecenia. Jeżeli zlecenie zostanie zrealizowane częściowo - niezrealizowana część zlecenia staje się zleceniem bez warunku wielkości minimalnej. Jeżeli w momencie jego złożenia nie jest możliwa realizacja w określonej minimalnej ilości - jest ono eliminowane przez system. Warunek określa jaka część zlecenia ma być widoczna dla pozostałych uczestników rynku. Po zrealizowaniu się części ujawnianej w arkuszu pojawiają się kolejne części zlecenia. Wielkość ujawniana zlecenia nie może być mniejsza niż 10 jednostek transakcyjnych.

Warunek określa jaka część zlecenia ma być widoczna dla pozostałych uczestników rynku. Po zrealizowaniu się części ujawnianej w arkuszu pojawiają się kolejne części zlecenia. Wielkość ujawniana zlecenia nie może być mniejsza niż 10 jednostek transakcyjnych. Inwestor ma do dyspozycji dwa rodzaje zleceń z limitem aktywacji: zlecenie popularnie zwane STOP LIMIT oraz STOP LOSS.

Inwestor ma do dyspozycji dwa rodzaje zleceń z limitem aktywacji: zlecenie popularnie zwane STOP LIMIT oraz STOP LOSS.