Certyfikaty strukturyzowane: Certyfikaty ekspresowe na akcje ARM Holdings PLC (dalej „Certyfikat”)

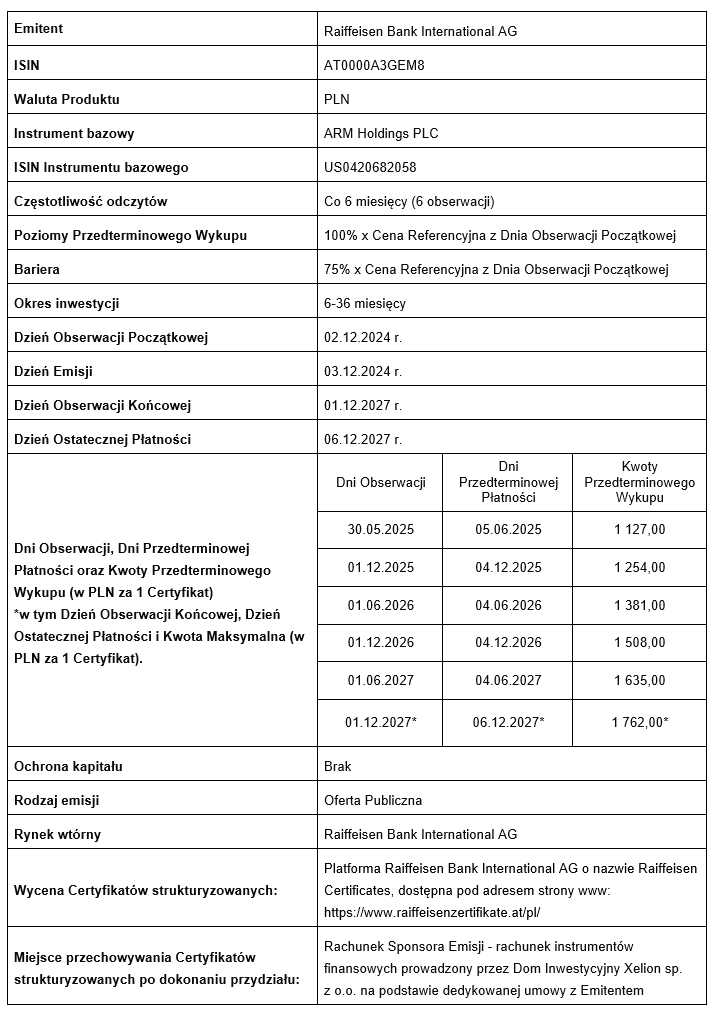

PODSTAWOWE PARAMETRY OFERTY

- termin przyjmowania zapisów: 18 listopada – 29 listopada 2024 r. (do godz. 18:00), z zastrzeżeniem możliwości wcześniejszego zakończenia okresu ich przyjmowania,

- instrument bazowy: ARM Holdings PLC,

- wartość kuponu warunkowego: 12,70% półrocznie (maksymalnie 25,4% rocznie),

- cena emisyjna: 1 000 PLN,

- wartość nominalna: 1 000 PLN,

- minimalna wartość zapisu: 20 000 PLN (20 szt. x 1000 PLN),

- prowizja za przyjęcie zapisu: max 2% wartości nominalnej zapisu.

SZCZEGÓŁOWE INFORMACJE O OFERCIE

DOKUMENTY INFORMACYJNE

- Prospekt emisyjny,

- Ostateczne Warunki w języku angielskim z podsumowaniem w języku polskim,

- Kluczowe Informacje dla Inwestorów (KII) w języku polskim,

- Broszura informacyjna dla Klienta dotycząca Certyfikatów ekspresowych na akcje ARM Holdings PLC.

KOMUNIKATY

RYNEK WTÓRNY

Certyfikaty nie będą notowane w systemie obrotu. Zbycie Certyfikatów na rynku wtórnym możliwe będzie jedynie poprzez ich odsprzedaż do Raiffeisen Bank International AG za pośrednictwem Domu Inwestycyjnego Xelion sp. z o.o. na warunkach określonych przez Raiffeisen Bank International AG.

Wcześniejsza odsprzedaż Certyfikatów wiąże się z możliwością utraty całości lub części zainwestowanych środków.

Klienci narażeni są na ryzyko braku płynności po stronie Raiffeisen Bank International AG, który może nie być w stanie dokonać odkupu Certyfikatów na rynku wtórnym w momencie zgłoszenia chęci zawarcia transakcji przez Klienta.

JAK ZŁOŻYĆ ZAPIS?

| Jesteś klientem DI Xelion? | Nie jesteś kllientem DI Xelion? | |

|

lub odwiedź nasz |

||

RYZYKA

Inwestycja w Certyfikaty wiąże się z ryzykiem. Poniżej przedstawiamy główne czynniki ryzyka. Klient przed podjęciem decyzji o inwestycji powinien zapoznać się ze szczegółowymi czynnikami ryzyka wskazanymi w Prospekcie i Ostatecznych Warunkach.

Ryzyka związane ze szczególną strukturą papierów wartościowych:

- W przypadku niekorzystnego kształtowania się odpowiedniej ceny instrumentu bazowego możliwa jest całkowita utrata zainwestowanego kapitału. W wyniku efektu dźwigni ryzyko jest znacznie wyższe. Niekorzystne zmiany instrumentu bazowego obejmują np. spadek instrumentu bazowego.

- Zmiany implikowanej zmienności instrumentu bazowego mogą mieć istotny wpływ na cenę rynkową papierów wartościowych.

- Zmiany którejkolwiek z odpowiednich rynkowych stóp procentowych – w tym spreadu stóp procentowych związanego z emitentem – mogą mieć istotny wpływ na cenę rynkową papierów wartościowych.

Ryzyka wynikające z rodzaju instrumentu bazowego - Jeżeli oczekiwana kwota lub termin wypłaty przyszłej dywidendy ulegnie zmianie lub rzeczywista kwota lub termin wypłaty będą odmienne od oczekiwanych wartości, może mieć to niekorzystny wpływ na wartość rynkową papierów wartościowych.

Ryzyka związane z instrumentem bazowym, lecz niezależne od rodzaju instrumentu bazowego:

- Cena rynkowa instrumentu bazowego jest zasadniczo uzależniona od podaży i popytu na instrument bazowy w danym systemie obrotu i jest uwarunkowana między innymi przyszłymi oczekiwaniami rynkowymi, które mogą być nieracjonalne. Ponieważ papiery wartościowe odnoszą się do określonych cen instrumentu bazowego służącego do określenia płatności, cena rynkowa instrumentu bazowego może niekorzystnie wpływać na takie płatności, a tym samym na wartość rynkową papierów wartościowych.

- Wolumen obrotów instrumentu bazowego może stać się tak niski, że niekorzystnie wpłynie na wartość rynkową papierów wartościowych lub papiery wartościowe zostaną wykupione wcześniej po cenie niekorzystnej dla Inwestora.

- Emitent może prowadzić działalność handlową wywierającą bezpośredni lub pośredni wpływ na instrument bazowy, co może negatywnie wpłynąć na cenę rynkową instrumentu bazowego.

- Nieprzewidziane zdarzenia związane z instrumentem bazowym mogą wymagać podjęcia przez emitenta decyzji, które – z perspektywy czasu – mogą okazać się niekorzystne dla Inwestora.

Ryzyka niezależne od instrumentu bazowego, emitenta i szczególnej struktury papierów wartościowych:

- Po zaistnieniu zdarzenia nadzwyczajnego emitent ma prawo opóźnić wcześniejszy wykup o okres do sześciu miesięcy, przy czym każde takie opóźnienie lub jego zaniechanie może mieć negatywny wpływ na wartość papierów wartościowych aż do całkowitej utraty zainwestowanego kapitału.

- Rozwój, ciągłość lub płynność dowolnego systemu obrotu poszczególnymi seriami papierów wartościowych są niepewne, w związku z czym Inwestor ponosi ryzyko, że nie będzie w stanie sprzedać swoich papierów wartościowych przed terminem zapadalności lub po godziwej cenie.

- W przypadku zastosowania wobec emitenta lub niektórych w pełni skonsolidowanych spółek córek instrumentów restrukturyzacji i uporządkowanej likwidacji organy ds. restrukturyzacji i uporządkowanej likwidacji miałyby prawo do anulowania, umorzenia lub konwersji roszczeń Inwestora z tytułu papierów wartościowych, co spowodowałoby dla niego straty.