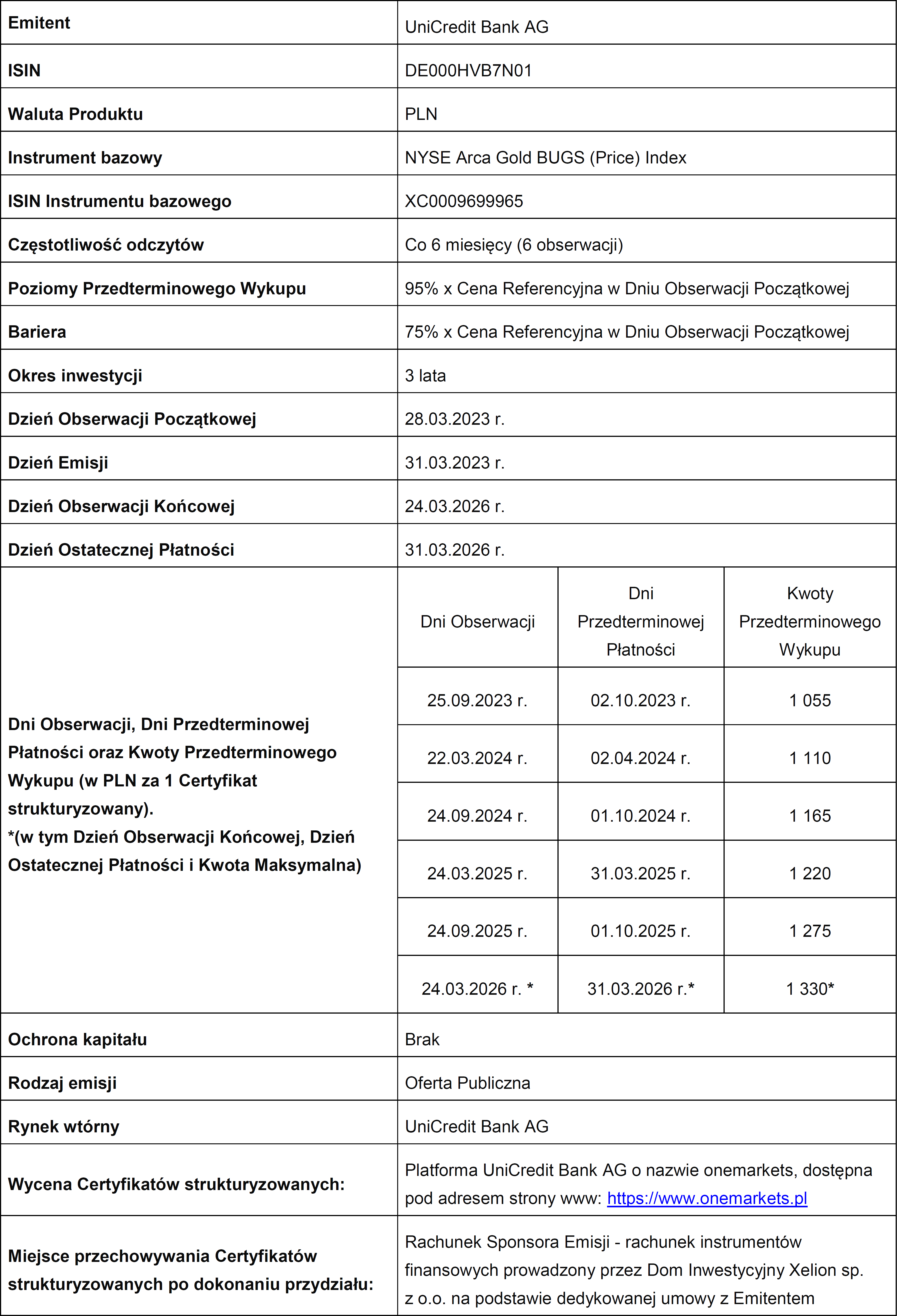

oparty o NYSE Arca Gold BUGS (Price) Index (ISIN: DE000HVB7N01) emitowany przez UniCredit Bank AG z siedzibą w Niemczech (dalej „Certyfikat strukturyzowany")

PODSTAWOWE PARAMETRY OFERTY

- termin przyjmowania zapisów: 13 – 24 marca 2023 r. (do godz. 18:00) z zastrzeżeniem możliwości wcześniejszego zakończenia okresu ich przyjmowania,

- instrument bazowy: NYSE Arca Gold BUGS (Price) Index,

- wartość kuponu warunkowego: 5,5% półrocznie (11% rocznie),

- cena emisyjna: 1 000 PLN,

- wartość nominalna: 1 000 PLN,

- minimalna wartość zapisu: 20 000 PLN (20 szt. x 1000 PLN),

- prowizja za przyjęcie zapisu: max 2% wartości nominalnej zapisu.

GDZIE ZŁOŻYĆ ZAPIS

W celu złożenia zapisu skontaktuj się z Partnerem Xelion lub odwiedź nasz Punkt Obsługi Klienta lub Filię Punktu Obsługi Klienta.

SZCZEGÓŁOWE INFORMACJE O OFERCIE

DOKUMENTY INFORMACYJNE

- Prospekt emisyjny,

- Suplement do Prospektu Emisyjnego z dn. 16 marca 2023 r.,

- Ostateczne Warunki w języku angielskim z podsumowaniem w języku polskim,

- Kluczowe Informacje dla Inwestorów (KII) w języku polskim,

- Broszura informacyjna dla Klienta dotycząca Certyfikatów HVB PLN Express Plus opartych o NYSE Arca Gold BUGS (Price) Index (ISIN: DE000HVB7N01).

RYNEK WTÓRNY

Certyfikaty strukturyzowane nie będą notowane w systemie obrotu. Zbycie Certyfikatów strukturyzowanych na rynku wtórnym możliwe będzie jedynie poprzez ich odsprzedaż do UniCredit Bank AG za pośrednictwem Domu Inwestycyjnego Xelion sp. z o.o. na warunkach określonych przez UniCredit Bank AG.

Wcześniejsza odsprzedaż Certyfikatów strukturyzowanych wiąże się z możliwością utraty całości lub części zainwestowanych środków.

Klienci są narażeni na ryzyko braku płynności po stronie UniCredit Bank AG, który może nie być w stanie dokonać odkupu danych Certyfikatów strukturyzowanych na rynku wtórnym w momencie zgłoszenia chęci zawarcia transakcji przez Klienta.

RYZYKA

Inwestycja w Certyfikaty strukturyzowane wiąże się z ryzykiem. Poniżej przedstawiamy główne czynniki ryzyka. Klient przed podjęciem decyzji o inwestycji powinien zapoznać się ze szczegółowymi czynnikami ryzyka wskazanymi w Prospekcie i Ostatecznych Warunkach.

Ryzyko związane z pierwszeństwem i rodzajem Papierów Wartościowych w przypadku upadłości Emitenta: Posiadacze Papierów Wartościowych ponoszą ryzyko niewypłacalności Emitenta. Ponadto, Posiadacze Papierów Wartościowych mogą zostać objęci środkami naprawczymi zastosowanymi w stosunku do Emitenta w przypadku upadłości lub prawdopodobieństwa upadłości Emitenta.

Ryzyko szczególne związane z profilem wykupu Papierów Wartościowych: Istnieje szczególne ryzyko, że cena Instrumentu Bazowego spadnie i w konsekwencji Posiadacz Papierów Wartościowych poniesie znaczną stratę zainwestowanego kapitału. Całkowita strata jest możliwa. Spadek ceny Instrumentu Bazowego będzie miał negatywny wpływ na Posiadacza Papierów Wartościowych, w szczególności w przypadku wystąpienia Przypadku Naruszenia Bariery.

Ryzyka wynikające z Warunków i Zasad Papierów Wartościowych: Posiadacze Papierów wartościowych ponoszą ryzyko straty w przypadku umorzenia przez Emitenta Papierów Wartościowych. Papiery Wartościowe zostaną wówczas wykupione według ich godziwej wartości rynkowej. Może być ona niższa od kwoty, jaką Posiadacz Papierów Wartościowych otrzymałby, gdyby nie doszło do nadzwyczajnego umorzenia Papierów Wartościowych. Ponadto, Posiadacze Papierów Wartościowych ponoszą ryzyko związane z reinwestowaniem. Dodatkowo, Posiadacze Papierów Wartościowych ponoszą ryzyko straty w przypadku dokonania korekty Warunków i Zasad lub wystąpienia zakłóceń na rynku.

Ryzyko związane z inwestowaniem, posiadaniem i sprzedażą Papierów Wartościowych: Posiadacze Papierów Wartościowych ponoszą ryzyko, że cena rynkowa Papierów Wartościowych może podlegać znacznym wahaniom w okresie ważności Papierów Wartościowych oraz że Posiadacz Papierów wartościowych nie jest w stanie nabyć lub sprzedać Papierów Wartościowych w określonym czasie lub za określoną cenę.

Ryzyko związane z Indeksami jako Instrumentem Bazowym: Papiery Wartościowe wiążą się z ryzykiem dla Posiadaczy Papierów Wartościowych podobnym do ryzyka związanego z bezpośrednim inwestowaniem w porównywalny portfel aktywów stanowiących podstawę danego Indeksu. Zmiany wartości Składników Indeksu mają bezpośredni wpływ na cenę Indeksu.