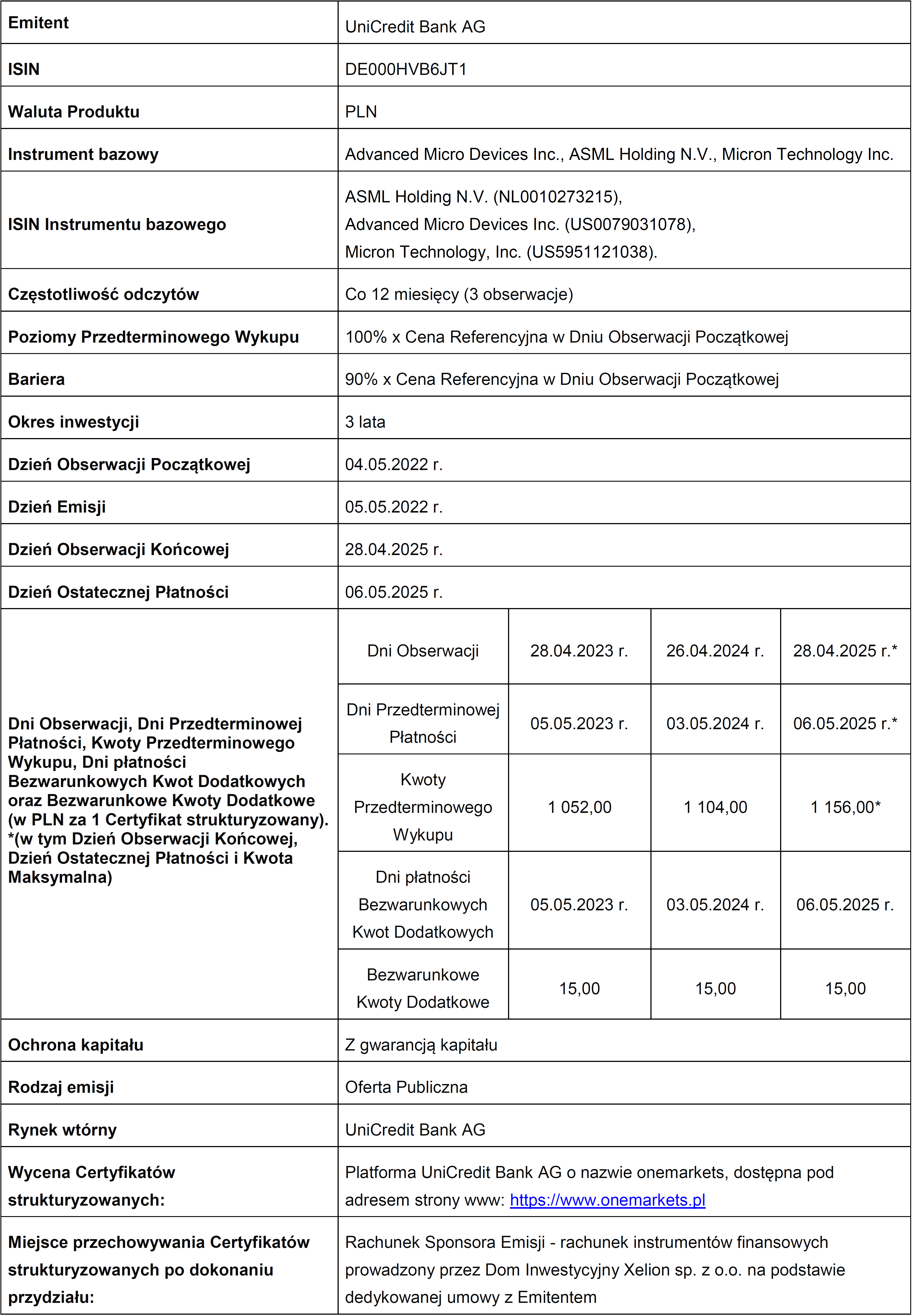

z gwarantowanym kuponem oparty o: Advanced Micro Devices Inc., ASML Holding N.V., Micron Technology Inc. (ISIN: DE000HVB6JT1) emitowany przez UniCredit Bank AG z siedzibą w Niemczech (dalej „Certyfikat strukturyzowany")

PODSTAWOWE PARAMETRY OFERTY

- termin przyjmowania zapisów: 6 kwietnia – 27 kwietnia 2022 r. (do godz. 18:00) z zastrzeżeniem możliwości wcześniejszego zakończenia okresu ich przyjmowania,

- instrument bazowy: koszyk spółek - Advanced Micro Devices Inc., ASML Holding N.V., Micron Technology Inc.,

- wartość kuponu warunkowego: 5,20% rocznie,

- wysokość kuponu gwarantowanego: 1,5% rocznie,

- cena emisyjna: 1 000 PLN,

- wartość nominalna: 1 000 PLN,

- minimalna wartość zapisu: 20 000 PLN (20 szt. x 1000 PLN),

- prowizja za przyjęcie zapisu: max 2% wartości nominalnej zapisu.

GDZIE ZŁOŻYĆ ZAPIS

W celu złożenia zapisu skontaktuj się z Partnerem Xelion lub odwiedź nasz Punkt Obsługi Klienta lub Filię Punktu Obsługi Klienta.

SZCZEGÓŁOWE INFORMACJE O OFERCIE

DOKUMENTY INFORMACYJNE

- Prospekt emisyjny,

- Ostateczne Warunki w języku angielskim z podsumowaniem w języku polskim,

- Kluczowe Informacje dla Inwestorów (KII) w języku polskim,

- Broszura informacyjna dla Klienta dotycząca Certyfikatu HVB PLN Worst-Of Express Capital Protection Certificate z gwarantowanym kuponem oparty o: Advanced Micro Devices Inc., ASML Holding N.V., Micron Technology Inc. (ISIN: DE000HVB6JT1),

- Raport specjalny - Spółki sektora półprzewodników - 6 kwietnia 2022 r.

KOMUNIKATY

- Ustalenie ceny referencyjnej.

- Raport produktowy na dzień 28.04.2023 r.

- Raport produktowy na dzień 26.04.2024 r.

RYNEK WTÓRNY

Certyfikaty strukturyzowane nie będą notowane w systemie obrotu. Zbycie Certyfikatów strukturyzowanych na rynku wtórnym możliwe będzie jedynie poprzez ich odsprzedaż do UniCredit Bank AG za pośrednictwem Domu Inwestycyjnego Xelion sp. z o.o. na warunkach określonych przez UniCredit Bank AG.

Wcześniejsza odsprzedaż Certyfikatów strukturyzowanych wiąże się z możliwością utraty całości lub części zainwestowanych środków.

Klienci są narażeni na ryzyko braku płynności po stronie UniCredit Bank AG, który może nie być w stanie dokonać odkupu danych Certyfikatów strukturyzowanych w momencie zgłoszenia chęci zawarcia transakcji przez Klienta.

RYZYKA

InInwestycja w Certyfikaty strukturyzowane wiąże się z ryzykiem. Poniżej przedstawiamy główne czynniki ryzyka. Klient przed podjęciem decyzji o inwestycji powinien zapoznać się ze szczegółowymi czynnikami ryzyka wskazanymi w Prospekcie i Ostatecznych Warunkach.

Ryzyko zmiany ceny instrumentu bazowego – inwestor jest narażony na ryzyko zmiany wartości cen akcji w trakcie trwania inwestycji. W związku z ochroną kapitału w dniu obserwacji końcowej ryzyko jest ograniczone jedynie do ryzyka kredytowego emitenta.

Ryzyko braku gwarancji podmiotów trzecich - termin “ochrona kapitału” odnosi się do minimalnej kwoty wykupu przez emitenta po wartości nominalnej na koniec okresu inwestycji. Nie istnieje żadna gwarancja ze strony osób trzecich ani żadna inna gwarancja, która mogłaby zrekompensować ewentualne niedotrzymanie warunków przez emitenta.

Ryzyko wystąpienia zdarzeń nadzwyczajnych - w przypadku wystąpienia zdarzeń nadzwyczajnych, Emitent Certyfikatu strukturyzowanego może wygasić mechanizm używany do obliczania kwot wypłaty. W takich przypadkach wykup w dniu wykupu będzie oparty o wartość rynkową certyfikatu po wystąpieniu zdarzenia nadzwyczajnego. Wartość rynkowa będzie ustalona przez Emitenta zgodnie z zasadami określonymi w Ostatecznych Warunkach emisji Certyfikatu strukturyzowanego. Po tym czasie inwestorzy nie będą uprawnieni do dalszego uczestnictwa w ewentualnych wzrostach cen instrumentów bazowych. Od ustalonej wartości rynkowej będą naliczane odsetki do dnia wykupu. Kwota wykupu będzie równa co najmniej kwocie nominalnej.

Ryzyko związane z wypłatą dywidend - dywidendy naliczone w trakcie trwania inwestycji są wykorzystywane jako źródło finansowania mechanizmu zwrotu z inwestycji i nie zostaną rozdzielone pomiędzy inwestorów. Wypłaty dywidendy powodują obniżenie ceny Instrumentu Bazowego, co ma negatywny wpływ na cenę Certyfikatu strukturyzowanego i może spowodować spadek ceny Instrumentu Bazowego poniżej Poziomu bariery lub Poziomu Przedterminowego Wykupu.

Ryzyko zmiany warunków rynkowych - na Certyfikat strukturyzowany w czasie trwania inwestycji mogą mieć również wpływ zmiany warunków rynkowych (np. ceny akcji, zmienność (stanowiąca wskaźnik częstotliwości oraz stopnia zmian ceny instrumentu bazowego: obliczone na podstawie prognozowanych cen instrumentu bazowego), oczekiwania co do dywidendy, poziom stóp procentowych różnica pomiędzy ceną akcji, a poziomem przedterminowego wykupu, czas pozostający do zakończenia inwestycji oraz rating kredytowy emitenta). Możliwe jest poniesienie strat. W trakcie trwania inwestycji cena certyfikatu nie zmienia się zgodnie z profilem wykupu Profil wykupu ma zastosowanie jedynie w dniu ostatecznej płatności.

Ryzyko braku płynności - inwestorzy są narażeni na ryzyko, że Emitent nie będzie w stanie wypełnić w pełni swoich zobowiązań z tytułu Certyfikatu strukturyzowanego, na przykład z powodu braku płynności (niewypłacalność/ zbyt duże zadłużenie) lub w wyniku nakazu administracyjnego. Możliwa jest utrata całości zainwestowanych środków. Certyfikat strukturyzowany nie jest objęty systemem gwarantowania depozytów.

Ryzyko związane z profilem wypłaty - Inwestor zamierza nabyć tzw. produkt typu ‘worst-of’. Jest to strukturyzowany produkt, którego profil wypłaty jest uzależniony, w zależności od konstrukcji, od instrumentu bazowego o najgorszym wyniku (ang. worst-of). Nawet jeśli wszystkie instrumenty bazowe jako całość lub pojedynczy instrument bazowy osiągną pozytywny wynik, to przy ustalaniu kwoty wykupu znaczenie ma tylko ten instrument bazowy, który osiągnął najgorszy wynik.